Liebe Mandantin und Mandant, liebe Investorin und Investor!

Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen und Sie über die aktuellen Entwicklungen der jeweiligen nachhaltigen Vermögensverwaltungsstrategien informieren.

Makroökonomische Marktentwicklung

Konjunkturelle Faktoren sind derzeit eher nicht die Gründe, die die Kurse derart dynamisch nach oben treiben. Der Blick an der Börse ist immer in die Zukunft gerichtet und die Zeit nach Corona wird bereits heute versucht in die Kurse einzupreisen. Das ist ein völlig normaler Vorgang und auch wünschenswert. Jedoch lassen die aktuellen Kursentwicklungen schon wieder ein Stück weit zu viel Euphorie und Optimismus anmuten, befinden wir uns doch gerade inmitten einer schweren Wirtschaftskrise. Die eigentlichen Turbos für die Aktienmärkte sind und bleiben die Notenbanken. Derzeit werden von ihnen Hunderte von Milliarden Dollar in die Märkte gepumpt, um die konjunkturellen Folgen der Corona-Pandemie abzumildern. Angesichts mangelnder Alternativen fließt ein Großteil davon in die Aktienmärkte und treibt die Kurse nach oben. Dem gegenüber stehen die Gewinnprognosen der Unternehmen. Diese befinden sich derzeit im Sinkflug. Infolge dessen fällt die Bewertung des Marktes mittlerweile recht hoch aus. Die wirtschaftlichen Folgen des weltweiten lock down werden vor allem in den kommenden Quartalen ihre volle Durchschlagskraft entfalten. Daraus resultierend dürften die Aussichten für das Jahr 2020 eher überaus pessimistisch sein. Analysten rechnen mit einem Gewinnrückgang der Unternehmen von über 20 %. Erst ab dem ersten Quartal 2021 gehen sie wieder von steigenden Gewinnen aus. Dass die Kurse an den Aktienmärkten dennoch eine derartige Dynamik aufweisen zeigt die ganze Kraft der Notenbank-Milliarden, die derzeit massiv die Märkte fluten. Es ist daher nach unserer Einschätzung richtig und wichtig an den derzeit positiven Entwicklungen der Finanzmärkte zu partizipieren, aber weiterhin mit dem gebotenen Maß an Vorsicht.

Strategieentwicklung – Nachhaltigkeitsstrategie Offensiv:

Aktuell sind wir mit 67 % in Aktienfonds investiert. Die freie Liquidität beläuft sich derzeit auf 33 %. Im Monat Mai wies die Strategie eine Rendite nach Kosten in Höhe von +2,90 % aus. Im laufenden Jahr beträgt die Rendite bis dato -3,60 % nach Kosten. Die Schwankungsbreite beträgt nahezu unverändert 10,60 %. Auch im Monat Mai ist es gelungen die Verluste, ausgelöst durch die Corona-Krise, weiter zu verringern. Wir haben die Aktienquote im Mai weiter geringfügig angehoben. Unsere Investitionsstrategie der kleinen Schritte wurde damit konsequent fortgeführt. Im Rückblick waren die entscheidenden Faktoren für uns, dass wir zu keinem Zeitpunkt voll investiert gewesen sind und stets ausreichend Liquidität in den Portfolios vorhielten. Dadurch konnten die Verluste im Zuge der erheblichen Verwerfungen an den Kapitalmärkten begrenzt werden. Wir sind parallel nicht vollständig aus unseren Aktieninvestments ausgestiegen, sondern waren stets mit einem zwar reduzierten aber immer noch signifikanten Portfolioanteil investiert. Dadurch konnte das Portfolio an dem positiven Verlauf der Börsen der letzten Wochen sehr gut partizipieren. Gleiches gilt für unsere neuen Engagements der letzten Wochen im Zuge des sukzessiven Ausbaus der Aktienquote. Das aktuelle Liquiditätspolster von rund einem Drittel des Portfoliowertes schafft ein sehr hohes Maß an Handlungsspielraum für weitere interessante Investments in den nächsten Wochen und Monaten.

Strategieentwicklung – Nachhaltigkeitsstrategie Ausgewogen:

Die ausgewogene Nachhaltigkeitsstrategie wies im Monat Mai ein Plus von 1,71 % nach Kosten aus. Damit beläuft sich das aktuelle Jahresergebnis bis dato auf -3,89 % nach Kosten. Wir sind derzeit 36 % in Aktien und 49 % in Rentenfonds investiert. Die Liquidität beläuft sich aktuell auf 15 %. Die Schwankungsbreite beträgt derzeit nahezu unverändert 7,10 %. Auch im Monat Mai ist es gelungen die Verluste, ausgelöst durch die Corona-Krise, weiter zu verringern. Wir haben die Aktienquote im Mai weiter geringfügig angehoben und Rentenpositionen getauscht im Zuge neuer qualitativer Bewertungen. Das Portfolio ist sowohl renten- wie auch aktienseitig über mehrere Sektoren und Branchen breit diversifiziert. Das aktuelle Liquiditätspolster lässt uns ausreichend Handlungsspielraum bezüglich einer weiteren schrittweisen Erhöhung des Aktienengagements. Im Rentenbereich setzen wir den Schwerpunkt auf Staatsanleihen guter Schuldner, ergänzt durch den privaten Sektor der Unternehmensanleihen. Green-Bonds finden hier ebenso eine Berücksichtigung. Die Schwellenländer erachten wir weiterhin als lohnenswertes Zielinvestment. Diese sind im Portfolio entsprechend mit einer nennenswerten Position vertreten.

Strategieentwicklung – Nachhaltigkeitsstrategie Defensiv:

Die defensive Nachhaltigkeitsstrategie verzeichnete im Monat Mai ein Plus von 1,29 % nach Kosten. Im Jahresverlauf ergibt sich eine Rendite bis dato von -3,93 % nach Kosten. Die Schwankungsbreite beträgt nahezu unverändert 5,30 %. Die Allokation setzt sich zusammen aus einer Aktienquote von 25 % und einer Rentenquote von 75 %. Auch im Monat Mai ist es gelungen die Verluste, ausgelöst durch die Corona-Krise, weiter zu verringern. Wir haben die maximale Aktienquote auch im Mai weiter vollständig ausgenutzt. Dadurch konnte trotz des defensiven Charakters der Strategie eine höhere Dynamik im Portfolio erzeugt werden. Das Portfolio ist sowohl renten- wie auch aktienseitig über mehrere Sektoren und Branchen breit diversifiziert. Im Rentenbereich setzen wir den Schwerpunkt auf Staatsanleihen guter Schuldner, ergänzt durch den privaten Sektor der Unternehmensanleihen. Green-Bonds finden hier ebenso eine Berücksichtigung. Die Schwellenländer erachten wir weiterhin als lohnenswertes Zielinvestment. Diese sind im Portfolio entsprechend mit einer nennenswerten Position vertreten.

Nachhaltigkeit

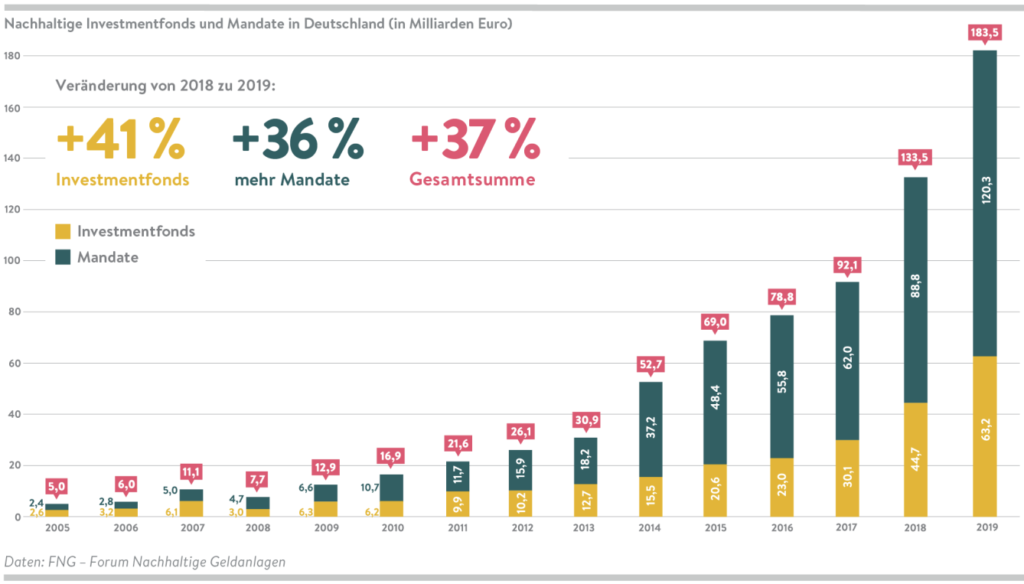

Das Anlagevolumen von nachhaltigen Geldanlagen in Deutschland ist auch in 2019 deutlich gestiegen! Das zeigt der neue aktuelle Marktbericht vom Forum nachhaltiger Geldanlagen (FNG). Danke, dass Sie dazu mit beitragen!

Ihr MehrWert Assetmanagement

Dieser Beitrag wurde automatisch veröffentlicht von www.mehrwert-finanzen.de

Ähnliche Beiträge

Marktkommentar – Ausgabe Februar 2020

Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen! Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung

Jahresbericht 2019 – Mehrwert Nachhaltig Ausgewogen

Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen! Wir haben für Sie wieder unseren Jahresbericht 2019 mit den wichtigsten Daten

Marktkommentar – Ausgabe September 2020

Liebe Mandantin und Mandant, liebe Investorin und Investor! Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung

Marktkommentar Ausgabe März 2021

Liebe Mandantin und Mandant,liebe Investorin und Investor!Wie gewohnt möchten wir Ihnen gerne auf diesem Wege unsere aktuelle Markteinschätzung zukommen lassen

Jahresbericht 2019 – Mehrwert Nachhaltig Stiftung

Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen! Wir haben für Sie wieder unseren Jahresbericht 2019 mit den wichtigsten Daten

Quartalsbericht 2. Quartal 2019 – Mehrwert Nachhaltig Defensiv

Liebe Mandanten und Mandantinnen, liebe Investoren und Investorinnen! Wir möchten Ihnen gerne wieder auf diesem Wege unseren Bericht für das